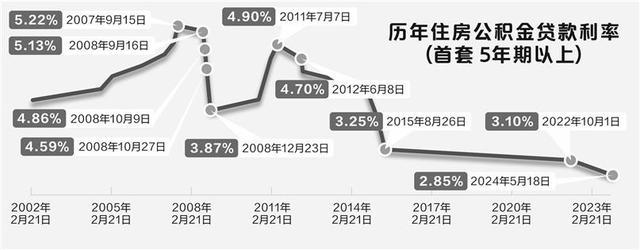

降低公积金贷款利率呼声再起 仍有下调空间

降低公积金贷款利率呼声再起

广州地区主要商业银行自11月7日起将统一调整房贷利率,最低不得低于3%。此前有报道指出,广州地区首套房贷利率已与同期个人住房公积金贷款利率持平甚至略低,这引发了关于公积金贷款利率调整的讨论。

专家认为,目前公积金贷款利率确实存在下调空间。但商业性个人住房贷款和公积金贷款的利率形成机制不同,不能简单类比。公积金贷款具有更强的政策支持属性,应从缴存人利益角度考虑是否调整,并做好央地之间、地方各相关部门之间的沟通协调,以便更及时地作出灵活动态调整。

通常情况下,相较于商业性个人住房贷款,公积金贷款能显著节省购房者的利息支出。根据住房城乡建设部、财政部、中国人民银行自2014年起联合发布的《全国住房公积金年度报告》,2015年至2019年,当年发放的公积金贷款利率比同期商业性个人住房贷款基准利率低1.65至2个百分点。2020年3月1日起,房贷利率全面转换为“LPR利率加点模式”,此后公积金贷款利率与同期LPR的利差呈收窄趋势。2020年至2023年,公积金贷款利率比同期LPR分别低1.1—1.55个百分点、1.05—1.4个百分点、0.9—1.35个百分点、0.85—1.2个百分点;当年发放的公积金贷款,偿还期内平均每笔贷款可节约利息支出分别为9.75万元、9.91万元、8.43万元、7.91万元。

某股份行北京地区支行的客户经理表示,目前北京地区的首套房贷利率仍比公积金贷款利率略高,公积金贷款利率有可能进一步下调。安徽工业大学商学院教授吴义东认为,当前商业贷款利率调整是为了刺激房地产市场需求,属于短期调整范畴,不能以此质疑公积金制度存在的合理性。公积金制度不仅包括低息贷款,还包括单位配缴、免缴个人所得税等,需辩证看待短期与长期、局部与全局的关系。

中国财政科学研究院助理研究员施文凯、中国人民大学公共管理学院教授董克用在研究中指出,住房公积金运行机制可归结为“强制缴费、低存低贷、互助共济”。受访专家普遍认为,公积金贷款利率当下仍有下调空间,至少要保证住房公积金贷款的低利率优势,确保低成本和灵活调整。

吴义东建议,各地可探索“因城施策、动态调整”模式,根据当地市场实际情况和缴存人的实际金融需求,动态制定相关政策,避免一刀切的做法。庞溟也认为,各地公积金管理中心可与当地住建部门、金融管理部门派出机构以及商业银行保持一定议事协调机制,在保证“一城一策”前提下,协同关键条款,如提高申请商转公贷款便利度、增加公积金贷款可贷额度和每月还贷额度等。